インボイス制度とは

これから順番に見ていきましょう。

帳簿制からインボイス制へ

インボイス=送り状、請求書の意味で、「適格請求書」という国が認める請求書をいいます。

2023年10月1日からは売上1千万円以上の事業者は必ずこの適格請求書を使用しなければなりません。

ただし、売上1千万円未満のフリーランスや個人事業主で免税事業者になっている場合は、

この適格請求書を発行できません。 理由は後述します。

免税事業者は販売先次第 今まではもらえていた消費税をもらえなくなるかもしれないので

要注意です。

適格請求書に記載しなければいけない事項

①適格請求書発行事業者名称及び登録番号

②取引年月日

③取引内容(軽減税率の対象品目である旨)

④税率ごとに区分して合計した対価の額

⑤税率ごとに区分した消費税等

⑥書類の交付を受ける事業者の氏名又は名称

主な変更点と注意点

・今まで明確に分ける必要がなかった適用税率や消費税額と登録番号の記載が必要になる。

・請求書の送り主も送った請求書の写しを手元に保存しておく必要がある。

・必要な情報を記載していないとその請求書を受け取った側(買い手)は消費税を納める際に

仕入れ税額控除が受けられない。

インボイスに対応しないとどうなる?

請求書の送り主(売り手)がインボイス制度に対応していないと顧客(買い手)は

より多くの消費税を支払うことになり、顧客に迷惑をかけることになってしまいます。

なぜなら、必要な情報を記載していない請求書では顧客(買い手)が消費税を納める際に

仕入れ税額控除が受けられないからです。

現在フリーランスとして仕事を受けている個人や、免税事業者の個人事業主が課税事業者と

取引する際には注意が必要です。

なぜ免税事業者は適格請求書を送ることができないの?

適格請求書の記載事項にありましたが、請求書には「事業者番号」を記載しなければいけません。

この事業者番号は、課税授業者として登録していないともらえません。

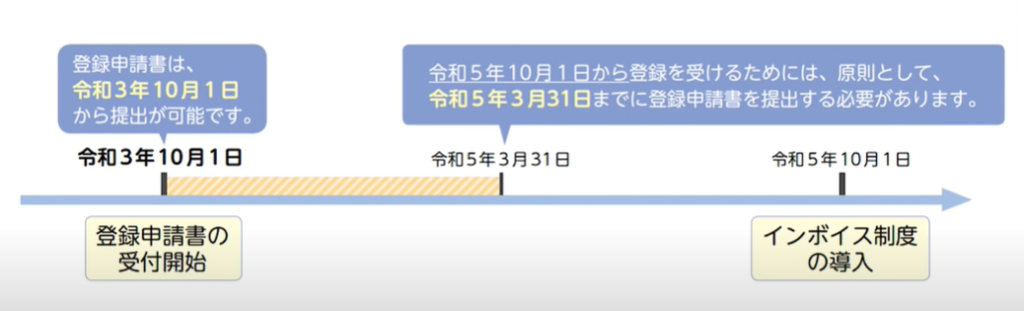

申請は2021年10月からスタートしており、登録をするのであれば遅くとも2023年の3月までに

登録しておきましょう。

(制度は2023年10月1日開始予定なので登録を受けるためにはこの日までに申請書を

提出する必要があります。)

インボイス制度にはどうやって対応する?

①免税事業者のフリーランスや個人事業主が課税事業者と取引する場合

・話し合いでその分の値引きを受け入れる。

・課税事業者として登録する。

②免税事業者同士での取引きしかない場合

・お互い免税事業者の場合、今は慌てて何かする必要がない。

・ただし、今後課税事業者と取引する可能性があるならば、課税事業者になっておく。

③小さな商店で顧客は個人のみの場合

・売り上げが年間1千万円にもならず、お客さんは個人のみのお店などどこかに請求書を送る必要が

全くないのなら、そのまま免税事業でいる。(消費税の計算や消費税を納める必要がない)

ただし、お店などで会社が接待などで活用するケースがあったりしたときに登録番号を取得

していないと困るケースも考えられます。

また仕入れにかかる消費税が結構ある場合など一概にどちらがいいとは言えない場合もあるので、

専門家に相談した方がいいでしょう。

インボイス制度導入の背景

1989年に初めて消費税が導入されてから1997年には消費税が5パーセントにアップ、そして

2004年には免税事業者の売上基準が3000万円以下から1000万以下に、に2019年には消費税が

10パーセントにアップしました。

これは税金を少しづつ増やしていかないとやっていけない国の事情があるからです。

免税事業者は消費税として顧客から預かった分を納めなくても済んでいたわけですが、

この益税の分もちゃんと徴収したいというのが実際のところでしょう。

まとめ

・インボイス制度は2023年10月1日開始予定で課税授業者の登録は2023年の3月までに登録が必要。

・インボイス制度では「適格請求書」として国が認める記載事項のある請求書のみ経費として

計上できる。(仕入れ先からの請求書に番号があるかどうかチェックすることも必要)

・免税事業者は販売先次第で今まではもらえていた消費税をもらえなくなるかもしれない。

・年間売上1000万円未満のフリーランスなど個人事業主は免税事業者のままか課税事業者になるか

よく考えて選択する必要がある。

・会計処理もインボイス制度の導入で複雑になっていく。

総合的に考えると、課税事業者になって登録番号をもらった方がいいケースが多いと思います。

何もせずに自動で登録番号が発行されるものではないですので、税の専門家である税理士に

早めに相談して対策をしましょう。

コメント